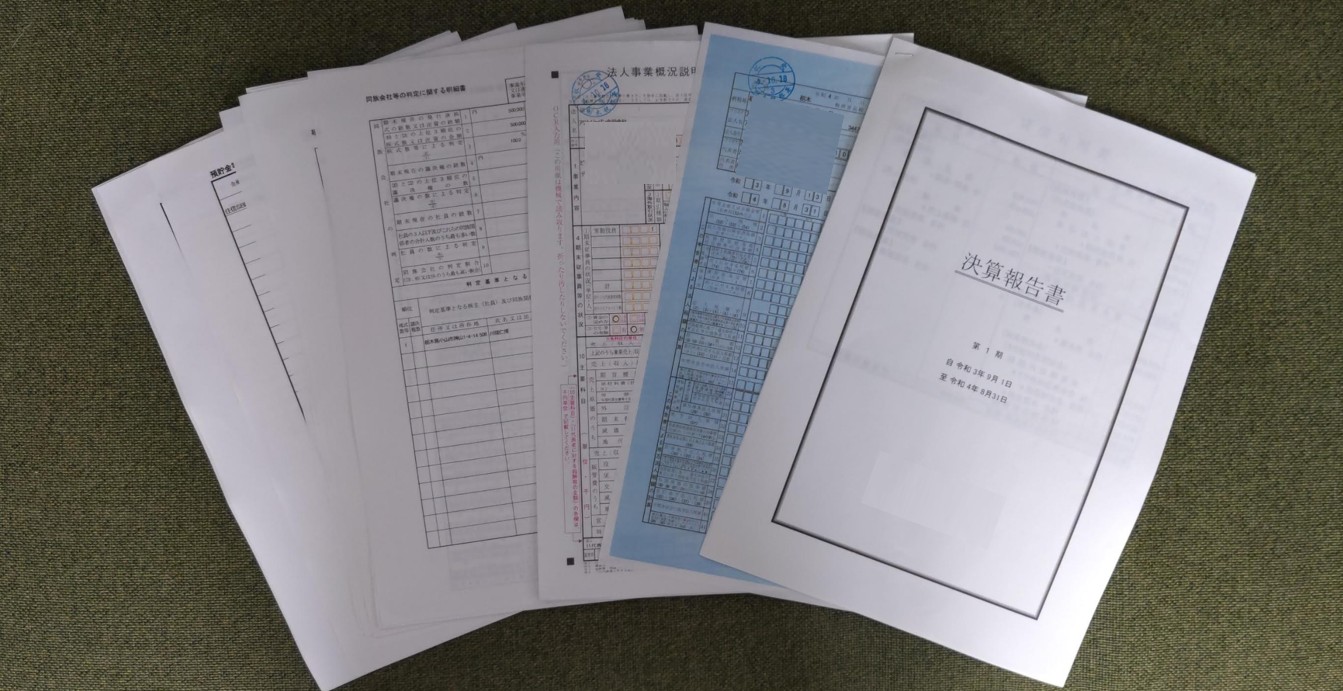

法人1期目の決算日が8月末に訪れました。

決算申告は決算日から2ヶ月以内の10月末までに行う必要があります。

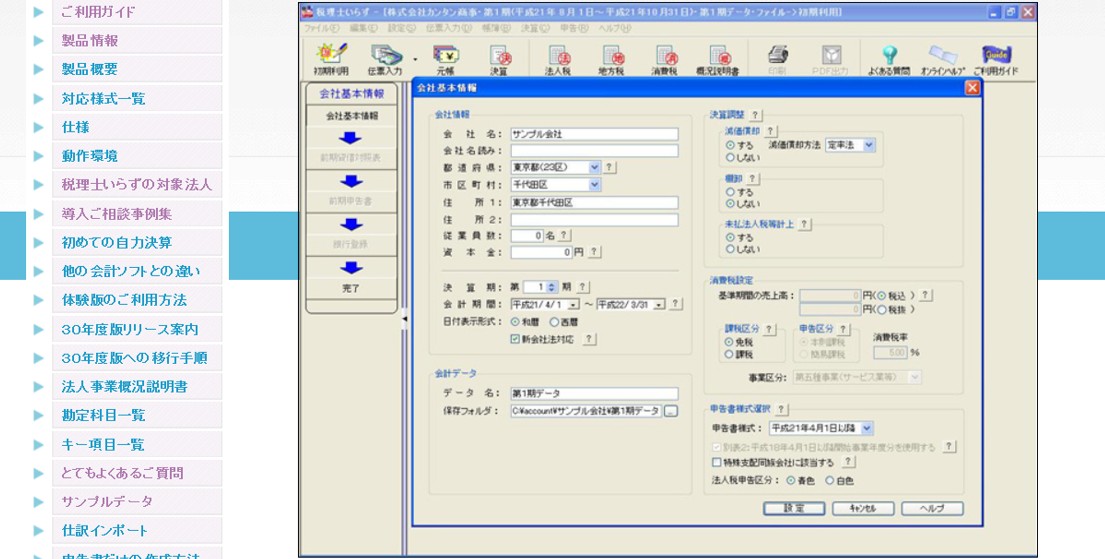

私は決算申告に関する書類は「税理士いらず」というソフトで作成しました。

税理士いらずは必要情報を入力すると、

各管轄に提出する書類一式をソフトで自動作成が可能で、

印刷して提出すれば完了するという点に魅力を感じて選びました。

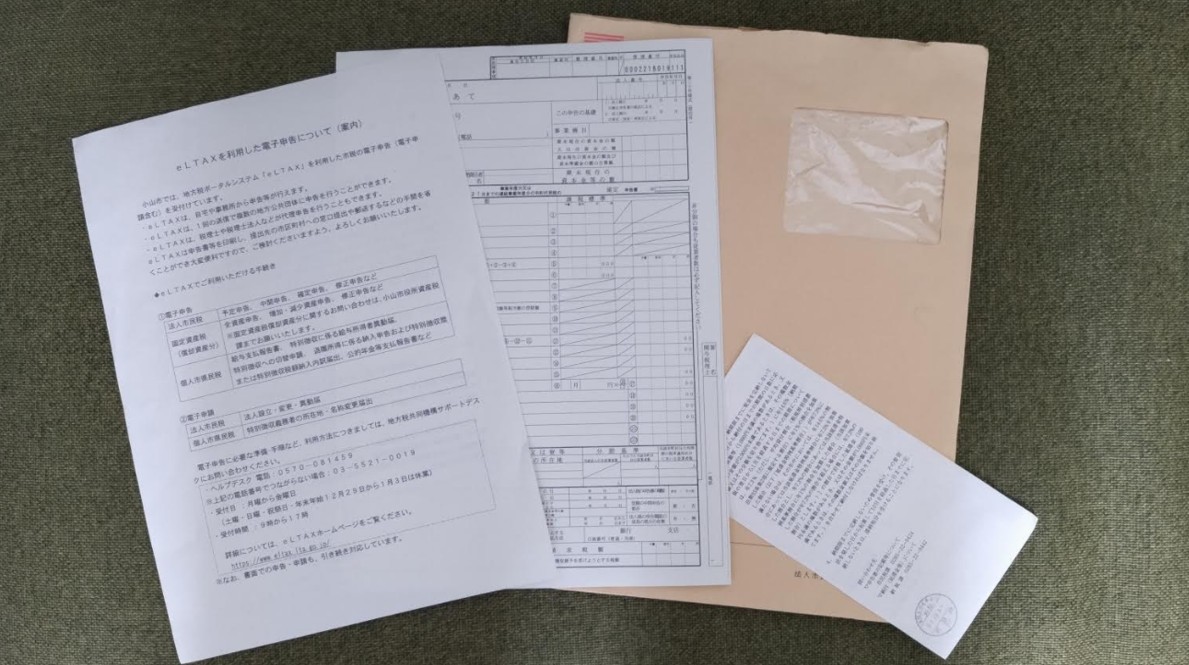

9月に入ると書類提出が必要な管轄、

税務署と市役所、県税事務所、商工会議所から郵送物が届きました。

税務署からの書類は決算申告に関する書類一式が同封されていました。

申告書や別表、内訳書、事業概況の書類が入っており、

自分の会社が該当する書類を準備して税務署に提出します。

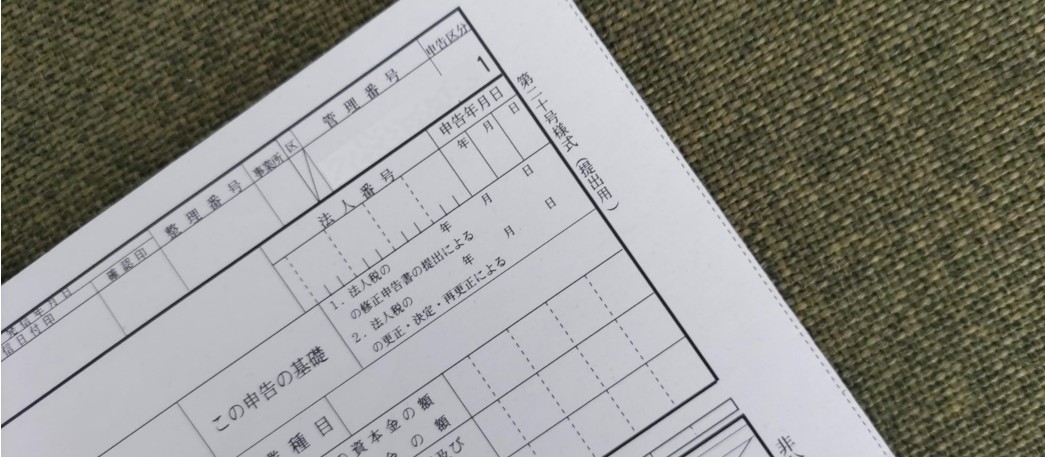

法人市民税に関する第20号様式の書類(提出・控え)、

会社情報が記載された納付書が同封されていました。

法人県民税の納付書のみ同封されていました。

法人県民税に関する第6号様式の書類は同封されておらず、

実際に納付へ行った際に担当者へ確認すると、

現在は納付書のみ郵送で、HPから様式をダウンロードするか、

希望される場合は電話をすれば郵送していただけるとのことでした。

第一期目ということもあり、決算申告の仕方に関する

説明会の日時が記載されたハガキが届きました。

はじめてのことだったので参加してきました。

10時~12時の2時間で前半1時間の半分は映像による説明、

残り半分は担当者が配布した書類をもとにポイントを開設。

後半1時間は23年10月から開始されるインボイス制度の説明でした。

実際に決算申告書類を作成する上で、必ず必要な内容ではなかったのですが、

どんな感じでサポートしてくれるのか雰囲気を知れたことは良かったです。

税務署、市役所、県税事務所から送付された一部の書類には、

割当てられた番号が印字されており、

税理士いらずで作成した申告書類に入力する必要があるので、

大切に保管しておきましょう。

税理士いらずというソフトは小規模事業者向けの会計ソフトで、

会社の基本情報の登録、銀行口座の登録、1年間の帳簿の作成を行うことで、

申告書類を自動的に作成してくれます。

税理士いらずの金額は初回16,500円/年、2年目以降は5,500円/年を支払うことで、

毎年、最新版の申告書類の雛形に適用した書類を作成することが可能です。

会社設立当初にクラウド系のfreeeやマネーフォワード、弥生会計など、

どの会計ソフトにするか比較検討していた中で最終的に税理士いらずに決めました。

決めた理由は、最初にも記載したとおり、

税理士いらずだけ決算申告に必要な書類まで一括して作成できる点で選びました。

一方で欠点としては、

帳簿作成の際の仕分けのしやすさは他のソフトの方が優れており、

その点は税理士いらずも認めており、

他のソフトで帳簿をつくり、そのデータを税理士いらずにインストールして、

決算書類だけ税理士いらずを使用することもできる仕様になっております。

私の場合は事業規模も小さく年間の取引件数もそれほど多くないので、

ひとまずは税理士いらずだけで行いましたが、

特に不自由なく帳簿作成も行えました。

税理士いらずの製品を10/14の9時前にHPより購入、

メールに届いた振込先に支払いを済ませ、

ライセンスキーが発行されてメールが届いたのは、その日の18時頃でした。

決算日が近づいていて、急いで税理士いらずを使いたい人も、

実際に使用できるのは最短でも購入した翌日からと思っておくのがよいでしょう。

ライセンスキーが発行された翌日10/15に決算書類の作成を開始。

一通り完了したのがその日の夕方ごろでしたので、

実質半日くらいで作業が終えました。

今回は初めて税理士いらずを使ったので初期設定や各種機能の使い方など、

手探りでネットで調べながら作業を進めたので時間がかかりましたが、

操作方法がわかれば、今日の作業内容だと3時間くらいで完了するかと思います。

実際に税理士いらずで作成した書類を税務署へ提出した後、

再々の不備がみつかり二度、三度と提出する結果になりました。

税理士いらずで作成した決算書類一式を印刷して、

10/18に税務署、県税事務所、市役所の3つを順繰りにまわり、

各窓口で必要な書類を提出、納付を行いました。

最初に訪れたのは税務署です。

税務署を選んだ理由は、提出する書類が最も多く、

何となく決算申告と言うと税務署が一番ハードルが高そうだ

という印象があったからです。

税務署での所要時間は15分ほどでした。

税務署へ9時30分頃に到着すると、

混雑しておらず、すぐに窓口で手続きができました。

税務署で提出した書類は以下です。

・決算書

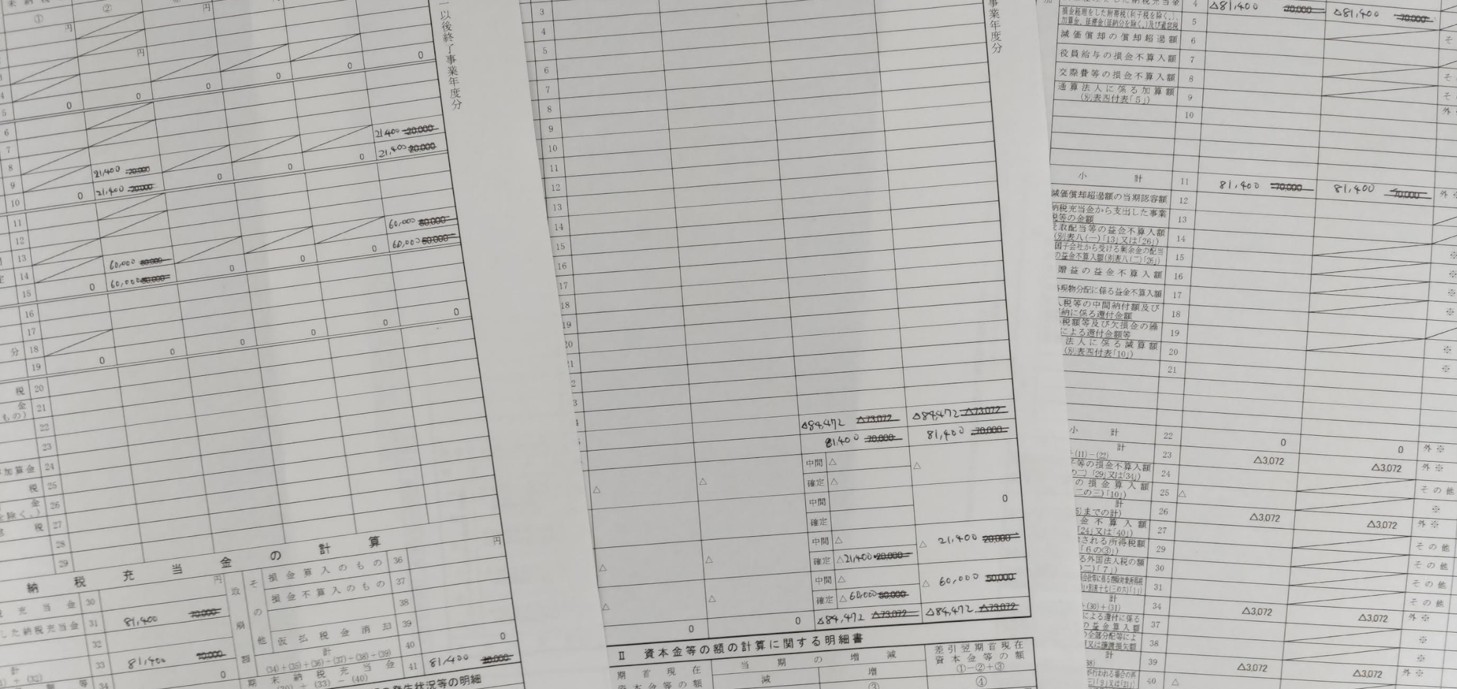

・法人税別表

・法人税内訳書

・法人事業概況説明書

法人税別表と法人税内訳書は税理士いらずの帳簿に応じて、

提出が必要な書類のみ自動的に作成されますので、

そちらを提出すればOKです。

税務署で受付印が押印されるのはすべての書類ではなく、

・法人税別表一

・法人事業概況説明書

の2点だけでした。

また、税務署から郵送されてきた書類には、

法人税別表一が提出用1部と控用3部が入っていたので、

税理士いらずでも控用3部を印刷して持参しましたが、

窓口では特に3部必要とはいわれなかったのですが、

念のため3部とも受付印を押してもらって持ち帰ってきました。

その他の提出書類はそのまま一式セットにして受領され、

翌日以降にOCRと入力作業によりデータを登録するとのことでした。

窓口では書類の内容のチェックは特に行わず

受領印だけ押していただき、のちほど専門の担当者の方でチェック、

何かあれば電話していただけるとのことでした。

決算書類の提出は思いの外、あっさりと終了しました。

次に訪れたのは県税事務所です。

2番目に訪れた理由は税務署から近かったからです。

県税事務所での手続きの所要時間は10分ほどでした。

県税事務所の窓口へ行くと、

法人県民税の提出書類の窓口3番へ行ってくださいと案内され、

3番の入口へいくと、おじさんの担当者が対応してくださり、

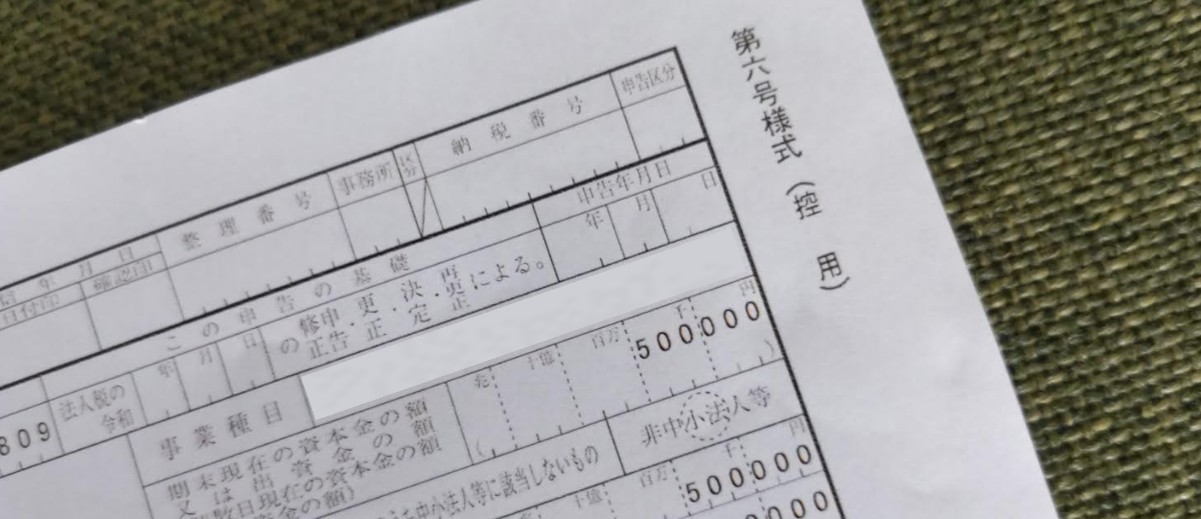

「第6号様式」の提出用と控用の書類を提出しました。

その場ですぐに受付印を押していただき、

納付はどこでできますかと質問すると、

窓口で行えるのでいってくださいとのことでした。

窓口へ向かう途中に先程のおじさんに呼び止められました。

戻ってみると、法人県民税の均等割の金額が違うと教えてくれました。

私が税理士いらずで印刷した書面には20,000円と記載されていましたが、

実際には21,400円とのことでした。

1,400円の内容を聞いてみると、

7%は県の森林を保全するお金として徴収しているとのことでした。

均等割額に印字されている20,000円の部分を横二重線で消して、

21,400円を隣のスペースに追記しました。

おじさんに先程、税務署で決算申告書類を提出してきたのですが、

そちらの一部書類にも法人住民税の均等割額を記載する箇所があったのですが、

20,000円から21,400円への訂正が必要になりますかと質問してみると、

管轄が異なるので正確なことはわからないので税務署に確認して下さいとのことでした。

ひとまず、納付だけ済ませて、税務署に戻ることにしました。

納付は県税事務所から自宅に送付されていた納付書を使って行うため、

均等割額の部分を21,400円と記載して、窓口へ向かいました。

窓口では納付書とお金を渡し、控えをもらい納付が完了しました。

税理士いらずで作成された第六号様式に記載されていた20,000円という金額は、

東京都を基準にしているということが調べてみて判明しました。

ということは、市役所で納付する法人市民税も金額が違うかもしれないと心配になりました。

県税事務所の駐車場から市役所の収納課へ電話して確認すると、

税理士いらずで作成された「第二十号様式」に記載されていた均等割額は50,000円でしたが、

実際に納付する金額は60,000円と教えていただきました。

この均等割額50,000円も東京都の金額を税理士いらずでは標準設定されていました。

11時半ごろに税務署へ戻り、先程提出した決算書類について、

「法人県民税」と「法人市民税」の金額が誤っていたので訂正したいと相談すると、

裏から女性担当者がでてきてくださり、対応に応じてくださいました。

一期目のはじめての決算で、早速訂正となると、

どのように対処するのが適切なのか教えてほしいと相談すると、

女性担当者の方は何度か裏に戻り他の担当者にも確認してくださり、

今回は訂正する箇所が別表4号と別表5(一)と(二)の3枚だけなので、

この場で訂正すれば大丈夫と案内してもらいました。

3枚の書類の該当する金額の部分を横二重線で消して、

法人県民税の箇所を21,400円、法人市民税の箇所を60,000円に訂正しました。

女性担当者はこちらが伝えた背景をメモ書きして、

訂正した経緯がわかるように決算書一式と併せてファイルに入れていました。

訂正に要した時間は20分ほどでした。

丁寧に対応していただき、ホッとして税務署をあとにしました。

最後に市役所へ行きました。

市役所での所要時間は15分ほどでした。

市役所の収納課の窓口へ行き、「第二十号様式」の提出用と控用の書類を提出しました。

市役所で対応していただいた若い女性担当者の方は、

法人市民税の書類に関してあまり詳しくない様子で、

均等割額などについて質問する度に他の担当者へ確認されていました。

均等割額の部分を50,000円から60,000円に訂正した書類に受付印を押していただき、

控用を受取り、納付は建物内の銀行で行えることを教えていただき、

銀行窓口へ向かいました。

市役所から送付されていた3枚綴の納付書に50,000円と書いてしまっていた部分を

横二重線で消して60,000円に訂正して、銀行の窓口で納付書とお金を渡し、

納付が完了、控えを受取り、完了しました。

これで、税務署、県税事務所、市役所の3箇所をまわり、

午前中の半日で提出から納付まで第一期目の決算申告を終えることができました。

清々しい気持ちで自宅に帰り、午後の時間を過ごしているのも束の間、

16時頃に市役所から電話がかかってきました。

市役所の担当者からの電話によると、

本日提出した「第二十号様式」に記載されている法人市民税の均等割額について、

60,000円で提出されていますが、正しい金額は55,000円ですとのことです。

一期目の設立日が9/1であれば均等割額は12ヶ月分の60,000円ですが、

9/2~9/31の期間での設立になると、11ヶ月分の55,000円になるとのことでした。

第二十号様式の金額の訂正は、

電話をくださった男性担当者の方で行ってしまって良いか確認され、

特に市役所へ行って訂正する必要はないので、手元にある控用の書類にも

ご自身で55,000円に訂正しておいてくださいとのことでした。

あと、既に60,000円を納付していますが、

こちらの金額はどのようになりますかと質問すると、

納付されている場合は、差額の5,000円に関しては還付になり、

還付書類が記載されている住所宛に2ヶ月以内に郵送されるとのことでした。

もう一つ、法人県民税についても県税事務所で本日12ヶ月分で納付してきたのですが、

同様に11ヶ月になりますかと男性担当者へ質問すると、

おそらく同様の扱いになるかと思うので、県税事務所へ確認してくださいと

教えてくださいました。

県税事務所へ電話をして、本日、法人県民税の書類提出と納付を済ませたのですが、

均等割額12ヶ月分を納付しており、先程、市役所から11ヶ月分が正しいと連絡を受け、

法人県民税も同様に訂正が必要か確認してほしいと相談しました。

結果的には、11ヶ月への訂正が必要でした。

電話窓口の担当者は還付の際の銀行口座について教えてほしいとのことで、

法人口座情報を一通り伝え終えると、「第六号様式」の書類の訂正については

別の窓口の担当者になるので少しお待ち下さいと案内されました。

女性担当者が電話に出られ、21,400円から11ヶ月の19,600円への訂正をしておくので、

控用の方もご自身で行っておいて下さいと説明を受けました。

還付はこちらも2ヶ月以内に還付書類が郵送され、

指定した銀行口座へ入金されるとのことでした。

気がかりなのは、税務署への対応です。

県税事務所の女性担当者へ税務署での訂正も必要になるか質問すると、

こちらから税務署へ金額変更があったことを伝えることはないが、

税務署から何かあったときに問い合わせを受けることはあるとのことです。

税務署へ再々の訂正が必要なことを相談するべく、

16時頃に電話をしました。

税務署へ電話をすると自動音声が流れ該当する番号を押すと、

男性担当者が電話にでられました。

今朝からの経緯と今回の再々の訂正について伝えると、

提出された書類を確認するのでお待ち下さいとのことで、

戻ってこられると書類を確認できましたが、

私の方は個人事業主の担当なので法人の担当者へ書類一式を渡し、

折り返し電話するように伝えますと案内いただきました。

折り返しの電話を待っていたのですが、

その日は電話がなく税務署の営業時間が終わってしまいました。

折り返しの電話がかかってこなかったので、

税理士いらずで別表4、別表5(一)と(二)の3枚の金額を訂正した書類を持参して

10時前頃に税務署へ訪問しました。

窓口で再々の訂正の相談について伝えると、

女性担当者が出てこられて、既に入力部署へ書類一式がまわっているので、

そちらの部署から書類を持ってくるよう手配したのでしばらくお待ち下さいとのことでした。

10分ほど待つと男性担当者が書類一式を持ってきてくださり、

相談ブースに案内され、改めてこれまでの経緯を説明し、

金額訂正が必要な3枚の書類を追加で提出しました。

以前の書類と差し替えでは駄目なのですかと質問すると、

提出されてからの経緯も確認できるように、

一度提出された書類を戻すことは一切しておらず、

提出された書類はすべて保管しているとのことでした。

また、決算書の損益計算書と貸借対照表にも

均等割額の金額が記載されているので、

訂正する必要があると教えてくださり、

その2つの書類も印刷をして再度、持参することになりました。

自宅に戻り、決算書を一式印刷して、

12時前に税務署へ再訪問しました。

窓口で男性担当者の名前を伝えると、

すぐに出てきてくださり、訂正箇所の書類だけでなく、

決算書一式を受け取っておきますとのことでお渡しして、

ようやく完了しました。

男性担当者もすごく親切に対応してくださり、

今回は大変でしたねとこちらのミスにも関わらず、

気遣いの言葉をかけてくださり、それだけでも救われた気分になりました。

今後も、何かあったときは是非、相談にのってくださいとお願いして、

今回の不備によって出会えた縁に感謝しながら帰宅しました。

結果的には第一期目の決算申告に要した時間は、税理士いらずで決算書類作成に半日、各窓口への提出と納付に1.5日、合計3日に渡って手続きを行いました。第二期目以降は税理士いらずの書類作成も操作に慣れたので3時間程、各窓口への提出の流れと注意事項を学ぶことができたので半日ほどで行えるかと思います。ひとまず、10月末の期日までに決算申告を終えることができて良かったです。